Quy định khai thuế thu nhập doanh nghiệp

10:20 16/10/2023

Thủ tục khai thuế thu nhập doanh nghiệp khi chuyển nhượng bất động sản... Doanh nghiệp có hoạt động chuyển nhượng bất động sản...

Quy định khai thuế thu nhập doanh nghiệp

Quy định khai thuế thu nhập doanh nghiệp khai thuế thu nhập doanh nghiệp

khai thuế thu nhập doanh nghiệp Tư vấn luật thuế

Tư vấn luật thuế 19006500

19006500

Tác giả:

Tác giả:

- Đánh giá bài viết

Bạn có đang băn khoăn chủ thể nào phải nộp hồ sơ khai thuế thu nhập doanh nghiệp, những trường hợp khai thuế thu nhập doanh nghiệp, thời hạn ra sao. Hãy cùng Luật Toàn Quốc tìm hiểu về vấn đề này trong bài viết hôm nay nhé.

1. Thuế thu nhập doanh nghiệp là gì?

Thuế thu nhập doanh nghiệp là một loại thuế trực thu, được tính trực tiếp vào thu nhập chịu thuế của doanh nghiệp. Trong đó, thu nhập chịu thuế của doanh nghiệp bao gồm doanh thu thuần từ hoạt động bán hàng, cung cấp dịch vụ, hoạt động tài chính và những khoản thu khác sau khi đã trừ khi những chi phí hợp lý.

2. Nguyên tắc khai thuế thu nhập doanh nghiệp

Theo Điều 42 Luật Quản lý thuế 2019, nguyên tắc khai thuế như sau:

Thứ nhất, người nộp thuế phải khai chính xác, trung thực, đầy đủ các nội dung trong tờ khai thuế theo mẫu do Bộ trưởng Bộ Tài chính quy định và nộp đủ các chứng từ, tài liệu quy định trong hồ sơ khai thuế với cơ quan quản lý thuế.

Thứ hai, người nộp thuế tự tính số tiền thuế phải nộp, trừ trường hợp việc tính thuế do cơ quan quản lý thuế thực hiện theo quy định của Chính phủ.

Thứ ba, người nộp thuế thực hiện khai thuế tại cơ quan thuế địa phương có thẩm quyền nơi có trụ sở. Trường hợp người nộp thuế hạch toán tập trung tại trụ sở chính, có đơn vị phụ thuộc tại đơn vị hành chính cấp tỉnh khác nơi có trụ sở chính thì người nộp thuế tại trụ sở chính và tính thuế, phân bổ nghĩa vụ thuế phải nộp theo từng địa phương nơi được hưởng nguồn thu ngân sách nhà nước.

Thứ tư, đối với hoạt động kinh doanh thương mại điện tử, kinh doanh dựa trên nền tảng số và các dịch vụ khác được thực hiện bởi nhà cung cấp ở nước ngoài không có cơ sở thường trú tại Việt Nam thì nhà cung cấp ở nước ngoài có nghĩa vụ trực tiếp hoặc ủy quyền thực hiện đăng ký thuế, khai thuế, nộp thuế tại Việt Nam theo quy định của Bộ trưởng Bộ Tài chính.

Thứ năm, nguyên tắc kê khai, xác định giá tính thuế đối với giao dịch liên kết được quy định như sau:

-

Kê khai, xác định giá giao dịch liên kết theo nguyên tắc phân tích, so sánh với các giao dịch độc lập và nguyên tắc bản chất hoạt động, giao dịch quyết định nghĩa vụ thuế để xác định nghĩa vụ thuế phải nộp như trong điều kiện giao dịch giữa các bên độc lập;

-

Giá giao dịch liên kết được điều chỉnh theo giao dịch độc lập để kê khai, xác định số tiền thuế phải nộp theo nguyên tắc không làm giảm thu nhập chịu thuế;

-

Người nộp thuế có quy mô nhỏ, rủi ro về thuế thấp được miễn thực hiện quy định tại điểm a, điểm b khoản này và được áp dụng cơ chế đơn giản hóa trong kê khai, xác định giá giao dịch liên kết.

Thứ sáu, nguyên tắc khai thuế đối với cơ chế thỏa thuận trước về phương pháp xác định giá tính thuế được quy định như sau:

-

Việc áp dụng cơ chế thỏa thuận trước về phương pháp xác định giá tính thuế được thực hiện trên cơ sở đề nghị của người nộp thuế, sự thống nhất giữa cơ quan thuế và người nộp thuế theo thỏa thuận đơn phương, song phương và đa phương giữa cơ quan thuế, người nộp thuế và cơ quan thuế nước ngoài, vùng lãnh thổ có liên quan;

-

Việc áp dụng cơ chế thỏa thuận trước về phương pháp xác định giá tính thuế phải dựa trên thông tin của người nộp thuế, cơ sở dữ liệu thương mại có sự kiểm chứng bảo đảm tính pháp lý;

-

Việc áp dụng cơ chế thỏa thuận trước về phương pháp xác định giá tính thuế phải được Bộ trưởng Bộ Tài chính phê duyệt trước khi thực hiện; đối với các thỏa thuận song phương, đa phương có sự tham gia của cơ quan thuế nước ngoài thì được thực hiện theo quy định của pháp luật về điều ước quốc tế, thỏa thuận quốc tế.

3. Trách nhiệm nộp hồ sơ khai thuế thu nhập doanh nghiệp?

Theo Điều 16 Thông tư 151/2014/TT-BTC Sửa đổi Khoản 1 Điều 12, Thông tư số 156/2013/TT-BTC, trách nhiệm nộp hồ sơ khai thuế thu nhập doanh nghiệp cho cơ quan thuế được quy định như sau:

Người nộp thuế nộp hồ sơ khai thuế thu nhập doanh nghiệp cho cơ quan thuế trực tiếp quản lý.

Trường hợp người nộp thuế có đơn vị trực thuộc hạch toán độc lập thì đơn vị trực thuộc nộp hồ sơ khai thuế thu nhập doanh nghiệp phát sinh tại đơn vị trực thuộc cho cơ quan thuế quản lý trực tiếp đơn vị trực thuộc.

Trường hợp người nộp thuế có đơn vị trực thuộc nhưng hạch toán phụ thuộc thì đơn vị trực thuộc đó không phải nộp hồ sơ khai thuế thu nhập doanh nghiệp; khi nộp hồ sơ khai thuế thu nhập doanh nghiệp, người nộp thuế có trách nhiệm khai tập trung tại trụ sở chính cả phần phát sinh tại đơn vị trực thuộc.

Trường hợp người nộp thuế có cơ sở sản xuất hạch toán phụ thuộc hoạt động tại địa bàn tỉnh, thành phố trực thuộc trung ương khác với địa bàn nơi đơn vị đóng trụ sở chính thì khi nộp hồ sơ khai thuế thu nhập doanh nghiệp, người nộp thuế có trách nhiệm khai tập trung tại trụ sở chính cả phần phát sinh tại nơi có trụ sở chính và ở nơi có cơ sở sản xuất hạch toán phụ thuộc.

Đối với các tập đoàn kinh tế, các tổng công ty có đơn vị thành viên hạch toán phụ thuộc nếu đã hạch toán được doanh thu, chi phí, thu nhập chịu thuế thì đơn vị thành viên phải kê khai nộp thuế thu nhập doanh nghiệp với cơ quan thuế quản lý trực tiếp đơn vị thành viên.

Trường hợp đơn vị thành viên có hoạt động kinh doanh khác với hoạt động kinh doanh chung của tập đoàn, tổng công ty và hạch toán riêng được thu nhập từ hoạt động kinh doanh khác đó thì đơn vị thành viên khai thuế thu nhập doanh nghiệp với cơ quan thuế quản lý trực tiếp đơn vị thành viên.

Ngoài ra, những trường hợp cần áp dụng khai thuế khác với quy định nêu trên thì tập đoàn kinh tế, tổng công ty phải báo cáo với Bộ Tài chính để có hướng dẫn riêng.

4. Câu hỏi liên quan khai thuế thu nhập doanh nghiệp

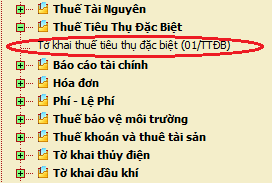

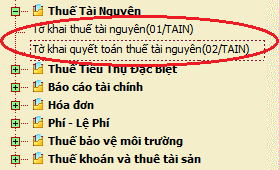

Câu hỏi 1. Trường hợp nào kê khai thuế theo từng lần phát sinh?

Theo Điều 16 Thông tư 151/2014/TT-BTC Sửa đổi Khoản 2 Điều 12, Thông tư số 156/2013/TT-BTC:

Các trường hợp kê khai thuế thu nhập doanh nghiệp theo từng lần phát sinh:

-

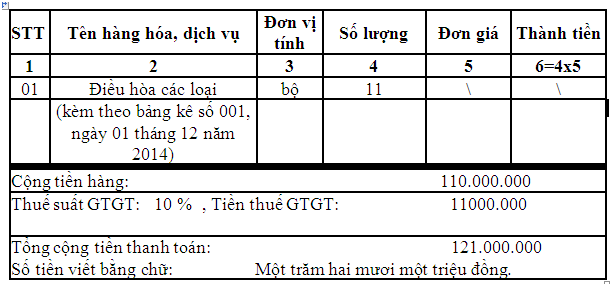

Đối với hoạt động chuyển nhượng bất động sản áp dụng đối với doanh nghiệp không có chức năng kinh doanh bất động sản và doanh nghiệp có chức năng kinh doanh bất động sản nếu có nhu cầu.

-

Đối với tổ chức nước ngoài kinh doanh tại Việt Nam hoặc có thu nhập tại Việt Nam mà tổ chức này không hoạt động theo Luật Đầu tư, Luật Doanh nghiệp có thu nhập từ hoạt động chuyển nhượng vốn.

Câu hỏi 2. Làm hồ sơ khai thuế thu nhập doanh nghiệp từ hoạt động chuyển nhượng vốn cần giấy tờ gì?

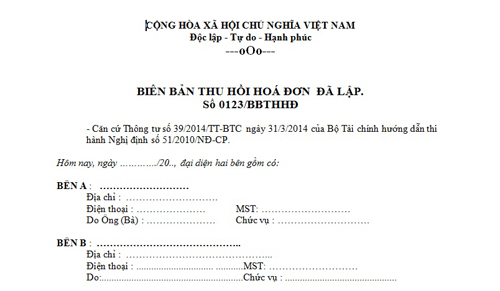

Theo Điều 16 Thông tư 151/2014/TT-BTC Sửa đổi Khoản 7 Điều 12, Thông tư số 156/2013/TT-BTC, hồ sơ khai thuế đối với thu nhập từ chuyển nhượng vốn gồm:

-

Tờ khai thuế thu nhập doanh nghiệp về chuyển nhượng vốn (theo Mẫu số 05/TNDN ban hành kèm theo Thông tư số 156/2013/TT-BTC);

-

Bản chụp hợp đồng chuyển nhượng. Nếu hợp đồng chuyển nhượng bằng tiếng nước ngoài phải dịch ra tiếng Việt các nội dung chủ yếu: Bên chuyển nhượng; bên nhận chuyển nhượng; thời gian chuyển nhượng; nội dung chuyển nhượng; quyền và nghĩa vụ của từng bên; giá trị của hợp đồng; thời hạn, phương thức, đồng tiền thanh toán.

-

Bản chụp quyết định chuẩn y việc chuyển nhượng vốn của cơ quan có thẩm quyền (nếu có);

-

Bản chụp chứng nhận vốn góp;

-

Chứng từ gốc của các khoản chi phí.

Câu hỏi 3. Với hoạt động chuyển nhượng bất động sản thì khai thuế thu nhập doanh nghiệp ở đâu?

Theo Điều 16 Thông tư 151/2014/TT-BTC Sửa đổi Khoản 4 Điều 12, Thông tư số 156/2013/TT-BTC:

-

Doanh nghiệp có hoạt động chuyển nhượng bất động sản trên cùng địa bàn tỉnh, thành phố trực thuộc Trung ương với nơi doanh nghiệp đóng trụ sở chính thì cơ khai thuế tại cơ quan thuế quản lý trực tiếp (Cục Thuế hoặc Chi cục Thuế).

-

Doanh nghiệp có trụ sở chính tại tỉnh, thành phố này nhưng có hoạt động chuyển nhượng bất động sản tại tỉnh, thành phố khác thì nộp hồ sơ khai thuế tại Cục Thuế hoặc Chi cục Thuế do Cục trưởng Cục Thuế nơi phát sinh hoạt động chuyển nhượng bất động sản quyết định.

Bài viết liên quan:

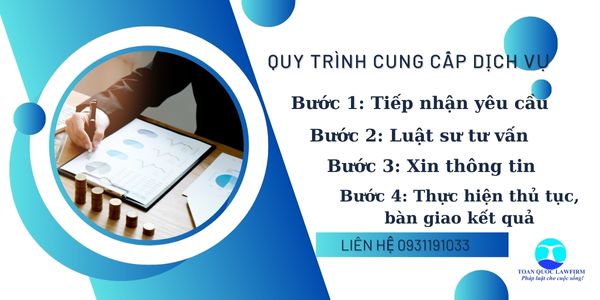

Nếu còn thắc mắc về xử lý vật chứng, quý khách hàng xin vui lòng liên hệ đến tổng đài tư vấn doanh nghiệp miễn phí 19006500 để được các luật sư của chúng tôi hỗ trợ hiệu quả nhất.

Luật Toàn Quốc xin chân thành cảm ơn!

Chuyên viên: Tiến Đạt

1900 6500

1900 6500