Hiện nay vẫn có nhiều doanh nghiệp không tuân thủ quy định về việc thành lập Ban kiểm soát. Bài viết này sẽ phân tích những quy định liên quan đến việc thành lập Ban kiểm soát và những hình phạt mà doanh nghiệp có thể phải đối mặt khi bỏ qua bước quan trọng này.

Thủ tục khai thuế thu nhập doanh nghiệp do chuyển nhượng vốn

11:10 13/10/2023

Thủ tục khai thuế thu nhập doanh nghiệp do chuyển nhượng vốn.Doanh nghiệp có thu nhập từ chuyển nhượng vốn có trách nhiệm gì

Thủ tục khai thuế thu nhập doanh nghiệp do chuyển nhượng vốn

Thủ tục khai thuế thu nhập doanh nghiệp do chuyển nhượng vốn khai thuế thu nhập doanh nghiệp do chuyển nhượng vốn

khai thuế thu nhập doanh nghiệp do chuyển nhượng vốn Hỏi đáp luật doanh nghiệp

Hỏi đáp luật doanh nghiệp 19006500

19006500

Tác giả:

Tác giả:

- Đánh giá bài viết

Hiện nay việc chuyển nhượng vốn góp của các doanh nghiệp được diễn ra khá phổ biến. Tuy nhiên nhiều doanh nghiệp đang không biết liệu việc chuyển nhượng vốn này có phải khai và nộp những loại thuế gì và có phải nộp thuế thu nhập doanh nghiệp hay không. Hãy cũng Luật Toàn Quốc tìm hiểu và làm rõ trong bài viết dưới đây.

1. Thuế thu nhập doanh nghiệp là gì? Thu nhập từ chuyển nhượng vốn của doanh nghiệp là gì?

Thuế thu nhập doanh nghiệp là một loại thuế trực thu, được tính trực tiếp vào thu nhập chịu thuế của doanh nghiệp. Trong đó, thu nhập chịu thuế bao gồm doanh thu thuần từ bán hàng, cung cấp dịch vụ, hoạt động tài chính và các khoản thu khác sau khi đã trừ đi chi phí hợp lý.

Thu nhập từ chuyển nhượng vốn của doanh nghiệp là thu nhập có được từ chuyển nhượng một phần hoặc toàn bộ số vốn của doanh nghiệp đã đầu tư cho một hoặc nhiều tổ chức, cá nhân khác (bao gồm cả trường hợp bán doanh nghiệp). Thời điểm xác định thu nhập từ chuyển nhượng vốn là thời điểm chuyển quyền sở hữu vốn.

2. Chuyển nhượng vốn có phải nộp thuế thu nhập doanh nghiệp không?

Căn cứ khoản 2 Điều 3 Luật Thuế thu nhập doanh nghiệp năm 2008 được sửa đổi, bổ sung bởi Luật sửa đổi bổ sung Luật Thuế thu nhập doanh nghiệp năm 2013, Luật sửa đổi bổ sung Luật Thuế năm 2014, Luật Đầu tư năm 2020 và Luật Dầu khí năm 2022 thì:

Điều 3. Thu nhập chịu thuế

1. Thu nhập chịu thuế bao gồm thu nhập từ hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ và thu nhập khác quy định tại khoản 2 Điều này.

2. Thu nhập khác bao gồm: thu nhập từ chuyển nhượng vốn, chuyển nhượng quyền góp vốn; thu nhập từ chuyển nhượng bất động sản, chuyển nhượng dự án đầu tư, chuyển nhượng quyền tham gia dự án đầu tư, chuyển nhượng quyền thăm dò, khai thác, chế biến khoáng sản; thu nhập từ quyền sử dụng tài sản, quyền sở hữu tài sản, kể cả thu nhập từ quyền sở hữu trí tuệ theo quy định của pháp luật; thu nhập từ chuyển nhượng, cho thuê, thanh lý tài sản, trong đó có các loại giấy tờ có giá; thu nhập từ lãi tiền gửi, cho vay vốn, bán ngoại tệ; khoản thu từ nợ khó đòi đã xóa nay đòi được; khoản thu từ nợ phải trả không xác định được chủ; khoản thu nhập từ kinh doanh của những năm trước bị bỏ sót và các khoản thu nhập khác.

Như vậy, thu nhập từ chuyển nhượng vốn phải chịu thuế thu nhập doanh nghiệp.

3. Hồ sơ khai thuế thu nhập doanh nghiệp khi chuyển nhượng vốn

Có 03 trường hợp phải khai thuế thu nhập doanh nghiệp khi chuyển nhượng vốn bao gồm:

- Trường hợp 1: Thu nhập từ chuyển nhượng vốn của doanh nghiệp

- Thu nhập từ chuyển nhượng vốn của doanh nghiệp được coi là một khoản thu nhập khác, doanh nghiệp sẽ chỉ phải tạm nộp số thuế thu nhập doanh nghiệp từ chuyển nhượng vốn theo quý và cuối năm sẽ xác định, kê khai vào tờ khai quyết toán thuế thu nhập doanh nghiệp cuối năm. Số thuế đã tạm nộp theo quý sẽ được khấu trừ với số phải nộp theo quyết toán thuế năm. (điểm b khoản 6 Điều 8 Nghị định 126/2020)

- Doanh nghiệp sẽ nộp hồ sơ khai thuế thu nhập doanh nghiệp cho cơ quan thuế quản lý trực tiếp của doanh nghiệp.

- Trường hợp 2: Bán toàn bộ Công ty trách nhiệm hữu hạn một thành viên do tổ chức làm chủ sở hữu dưới hình thức chuyển nhượng vốn có gắn với bất động sản (đoạn 2 khoản 1 Điều 14 Thông tư 78/2014/TT-BTC)

- Trường hợp bán toàn bộ Công ty trách nhiệm hữu hạn một thành viên do tổ chức làm chủ sở hữu dưới hình thức chuyển nhượng vốn có gắn với bất động sản thì nộp thuế theo từng lần phát sinh, hồ sơ khai thuế gồm:

- Tờ khai thuế thu nhập doanh nghiệp theo mẫu 06/TNDN ban hành kèm theo Thông tư 80/2021/TT-BTC (thay thế cho mẫu số 08/TNDN theo Thông tư 78/2014/TT-BTC)

- Doanh nghiệp sẽ nộp hồ sơ khai thuế thu nhập doanh nghiệp cho cơ quan thuế quản lý trực tiếp của doanh nghiệp.

- Trường hợp bán toàn bộ Công ty trách nhiệm hữu hạn một thành viên do tổ chức làm chủ sở hữu dưới hình thức chuyển nhượng vốn có gắn với bất động sản thì nộp thuế theo từng lần phát sinh, hồ sơ khai thuế gồm:

- Trường hợp 3: Trường hợp nhà thầu nước ngoài chuyển nhượng vốn:

- Thuế thu nhập doanh nghiệp từ hoạt động chuyển nhượng vốn của nhà thầu nước ngoài được kê khai theo từng lần phát sinh (điểm o khoản 4 Điều 8 Nghị định 126/2020/NĐ-CP), hồ sơ kê khai thuế bao gồm:

- Tờ khai thuế thu nhập doanh nghiệp theo mẫu 05/TNDN ban hành kèm theo Thông tư 80/2021/TT-BTC

- Bản sao hợp đồng chuyển nhượng, Bản sao chứng nhận vốn góp, chứng từ gốc của các khoản chi phí (nếu có).

- Hồ sơ khai thuế thu nhập doanh nghiệp đối với hoạt động chuyển nhượng vốn của nhà thầu nước ngoài tại cơ quan thuế quản lý trực tiếp doanh nghiệp nơi nhà thầu nước ngoài đầu tư vốn (bao gồm cả trường hợp tổ chức, cá nhân nhận chuyển nhượng vốn khai thay cho nhà thầu nước ngoài và trường hợp tổ chức thành lập theo pháp luật Việt Nam nơi nhà thầu nước ngoài đầu tư vốn khai thay nếu tổ chức, cá nhân nhận chuyển nhượng vốn cũng là nhà thầu nước ngoài).

- Thuế thu nhập doanh nghiệp từ hoạt động chuyển nhượng vốn của nhà thầu nước ngoài được kê khai theo từng lần phát sinh (điểm o khoản 4 Điều 8 Nghị định 126/2020/NĐ-CP), hồ sơ kê khai thuế bao gồm:

4. Câu hỏi liên quan đến Thủ tục khai thuế thu nhập doanh nghiệp do chuyển nhượng vốn

Câu hỏi 1: Chủ thể phải nộp thuế thu nhập doanh nghiệp gồm những chủ thể nào

Căn cứ Điều 2 Thông tư 78/2014/TT-BTC thì người nộp thuế thu nhập doanh nghiệp bao gồm:

Điều 2: Người nộp thuế

1. Người nộp thuế thu nhập doanh nghiệp là tổ chức hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ có thu nhập chịu thuế (sau đây gọi là doanh nghiệp), bao gồm:

a) Doanh nghiệp được thành lập và hoạt động theo quy định của Luật Doanh nghiệp, Luật Đầu tư, Luật các tổ chức tín dụng, Luật Kinh doanh bảo hiểm, Luật Chứng khoán, Luật Dầu khí, Luật Thương mại và các văn bản quy phạm pháp luật khác dưới các hình thức: Công ty cổ phần; Công ty trách nhiệm hữu hạn; Công ty hợp danh; Doanh nghiệp tư nhân; Văn phòng Luật sư, Văn phòng công chứng tư; Các bên trong hợp đồng hợp tác kinh doanh; Các bên trong hợp đồng phân chia sản phẩm dầu khí, Xí nghiệp liên doanh dầu khí, Công ty điều hành chung.

b) Đơn vị sự nghiệp công lập, ngoài công lập có sản xuất kinh doanh hàng hóa, dịch vụ có thu nhập chịu thuế trong tất cả các lĩnh vực.

c) Tổ chức được thành lập và hoạt động theo Luật Hợp tác xã.

d) Doanh nghiệp được thành lập theo quy định của pháp luật nước ngoài (sau đây gọi là doanh nghiệp nước ngoài) có cơ sở thường trú tại Việt Nam. Cơ sở thường trú của doanh nghiệp nước ngoài là cơ sở sản xuất, kinh doanh mà thông qua cơ sở này, doanh nghiệp nước ngoài tiến hành một phần hoặc toàn bộ hoạt động sản xuất, kinh doanh tại Việt Nam, bao gồm:

- Chi nhánh, văn phòng điều hành, nhà máy, công xưởng, phương tiện vận tải, hầm mỏ, mỏ dầu, khí hoặc địa điểm khai thác tài nguyên thiên nhiên khác tại Việt Nam;

- Địa điểm xây dựng, công trình xây dựng, lắp đặt, lắp ráp;

- Cơ sở cung cấp dịch vụ, bao gồm cả dịch vụ tư vấn thông qua người làm công hoặc tổ chức, cá nhân khác;

- Đại lý cho doanh nghiệp nước ngoài;

- Đại diện tại Việt Nam trong trường hợp là đại diện có thẩm quyền ký kết hợp đồng đứng tên doanh nghiệp nước ngoài hoặc đại diện không có thẩm quyền ký kết hợp đồng đứng tên doanh nghiệp nước ngoài nhưng thường xuyên thực hiện việc giao hàng hóa hoặc cung ứng dịch vụ tại Việt Nam. Trường hợp Hiệp định tránh đánh thuế hai lần mà Cộng hòa xã hội chủ nghĩa Việt Nam ký kết có quy định khác về cơ sở thường trú thì thực hiện theo quy định của Hiệp định đó.

e) Tổ chức khác ngoài các tổ chức nêu tại các điểm a, b, c và d Khoản 1 Điều này có hoạt động sản xuất kinh doanh hàng hóa hoặc dịch vụ, có thu nhập chịu thuế.

2. Tổ chức nước ngoài sản xuất kinh doanh tại Việt Nam không theo Luật Đầu tư, Luật Doanh nghiệp hoặc có thu nhập phát sinh tại Việt Nam nộp thuế thu nhập doanh nghiệp theo hướng dẫn riêng của Bộ Tài chính. Các tổ chức này nếu có hoạt động chuyển nhượng vốn thì thực hiện nộp thuế thu nhập doanh nghiệp theo hướng dẫn tại Điều 14 Chương IV Thông tư này.

Câu hỏi 2: Theo quy định pháp luật hiện hành, nguyên tắc khi nộp thuế thu nhập doanh nghiệp là gì?

Căn cứ Điều 12 Thông tư 78/2014/NĐ-CP thì nguyên tắc xác định nơi nộp thuế như sau:

Điều 12. Nguyên tắc xác định Doanh nghiệp nộp thuế tại nơi có trụ sở chính.

Trường hợp doanh nghiệp có cơ sở sản xuất (bao gồm cả cơ sở gia công, lắp ráp) hạch toán phụ thuộc hoạt động tại địa bàn tỉnh, thành phố trực thuộc trung ương khác với địa bàn nơi doanh nghiệp đóng trụ sở chính thì số thuế được tính nộp ở nơi có trụ sở chính và ở nơi có cơ sở sản xuất.

Việc phân bổ số thuế phải nộp quy định tại khoản này không áp dụng đối với trường hợp doanh nghiệp có các công trình, hạng mục công trình hay cơ sở xây dựng hạch toán phụ thuộc.

Bài viết liên quan đến Thủ tục khai thuế thu nhập doanh nghiệp do chuyển nhượng vốn

- Thu nhập chịu thuế thu nhập doanh nghiệp mới nhất

- Các trường hợp được miễn thuế thu nhập doanh nghiệp

- Hướng dẫn làm hộ chiếu online 2023

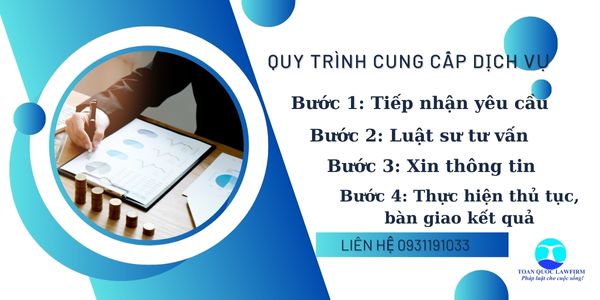

Mọi thắc mắc liên quan đến Thủ tục khai thuế thu nhập doanh nghiệp do chuyển nhượng vốn hay có những thắc mắc khác, thì quý khách hãy gọi điện đến tổng đài 19006500 để được tư vấn giải quyết

Luật Toàn Quốc xin trân thành cảm ơn

Chuyên viên: Việt Hùng

.png)

.png)

.png)

.png)

.png)

.png)

.png)

.png)

.png)

1900 6500

1900 6500