Thông tư số 110/2015/TT-BTC hướng dẫn Giao dịch điện tử trong lĩnh vực thuế

19:05 15/08/2018

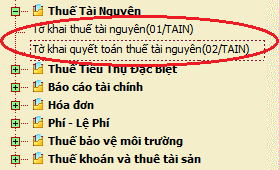

Thông tư số 110/2015/TT-BTC Chương I QUY ĐỊNH CHUNG Điều 1. Phạm vi điều chỉnh Thông tư này hướng dẫn về: a) Thực hiện các thủ tục hành chính thuế

Thông tư số 110/2015/TT-BTC hướng dẫn Giao dịch điện tử trong lĩnh vực thuế

Thông tư số 110/2015/TT-BTC hướng dẫn Giao dịch điện tử trong lĩnh vực thuế Thông tư số 110/2015/TT-BTC

Thông tư số 110/2015/TT-BTC Tư vấn luật thuế

Tư vấn luật thuế 19006500

19006500

Tác giả:

Tác giả:

- Đánh giá bài viết

Thông tư số 110/2015/TT-BTC hướng dẫn Giao dịch điện tử trong lĩnh vực thuế

|

BỘ TÀI CHÍNH |

CỘNG HÒA XÃ HỘI CHỦ NGHĨA VIỆT NAM |

|

Số: 110/2015/TT-BTC |

Hà Nội, ngày 28 tháng 07 năm 2015 |

THÔNG TƯ

HƯỚNG DẪN GIAO DỊCH ĐIỆN TỬ TRONG LĨNH VỰC THUẾ

Căn cứ Luật Giao dịch điện tử ngày 29 tháng 11 năm 2005; Căn cứ Luật Công nghệ thông tin ngày 29 tháng 06 năm 2006; Căn cứ Luật Quản lý thuế ngày 29/11/2006; Luật sửa đổi, bổ sung một số điều của Luật Quản lý thuế ngày 20/11/2012; Luật số 71/2014/QH13 Sửa đổi, bổ sung một số điều của các Luật về thuế ngày 26/11/2014 và các văn bản hướng dẫn; Căn cứ Nghị định số 27/2007/NĐ-CP ngày 23/02/2007 của Chính phủ quy định về giao dịch điện tử trong hoạt động tài chính; Căn cứ Nghị định số 26/2007/NĐ-CP ngày 15/2/2007 của Chính phủ quy định chi tiết thi hành Luật Giao dịch điện tử về chữ ký số và dịch vụ chứng thực chữ ký số; Nghị định số 106/2011/NĐ-CP ngày 23/11/ 2011 của Chính phủ sửa đổi, bổ sung một số điều Nghị định số 26/2007/NĐ-CP của Chính phủ ngày 15/02/2007; Nghị định số 170/2013/NĐ-CP ngày 13/11/2013 của Chính phủ sửa đổi, bổ sung một số điều của Nghị định số 26/2007/NĐ-CP ngày 15/02/2007 của Chính phủ và Nghị định số 106/2011/NĐ-CP ngày 23/11/2011 của Chính phủ; Căn cứ Nghị định số 215/2013/NĐ-CP ngày 23/12/2013 của Chính phủ quy định chức năng, nhiệm vụ, quyền hạn và cơ cấu tổ chức của Bộ Tài chính; Theo đề nghị của Tổng cục trưởng Tổng cục Thuế. Bộ trưởng Bộ Tài chính ban hành Thông tư hướng dẫn giao dịch điện tử trong lĩnh vực thuế như sau: Chương IQUY ĐỊNH CHUNG Điều 1. Phạm vi điều chỉnh

- Thông tư này hướng dẫn về:

- Thông tư này không điều chỉnh việc thực hiện giao dịch điện tử về thuế đối với hàng hóa ở khâu xuất khẩu, nhập khẩu tại cơ quan Hải quan.

- Người nộp thuế theo quy định tại Điều 2 Luật Quản lý thuế số 78/2006/QH11 ngày 29/11/2006.

- Tổ chức cung cấp dịch vụ giá trị gia tăng về giao dịch điện tử trong lĩnh vực thuế.

- Cơ quan, tổ chức, cá nhân có liên quan trong việc người nộp thuế thực hiện giao dịch với cơ quan thuế bằng phương thức điện tử.

- Giao dịch điện tử trong lĩnh vực thuế là việc thực hiện các thủ tục hành chính thuế theo quy định của Luật Quản lý thuế, cung cấp các dịch vụ hỗ trợ người nộp thuế bằng phương thức điện tử theo quy định tại khoản 1, Điều 1 Thông tư này.

- Chứng từ điện tử trong lĩnh vực thuế là thông tin được tạo ra, gửi đi, nhận và lưu trữ bằng phương thức điện tử để thực hiện các thủ tục đăng ký thuế, khai thuế, nộp thuế, hoàn thuế và tra cứu thông tin của người nộp thuế, thông báo của cơ quan thuế đối với người nộp thuế. Chứng từ điện tử có giá trị pháp lý như chứng từ giấy.

- Mã giao dịch điện tử là một dãy các ký tự được tạo theo một nguyên tắc thống nhất để ghi nhận chứng từ điện tử trong lĩnh vực thuế trên Cổng thông tin điện tử của Tổng cục Thuế.Mã giao dịch điện tử là duy nhất để nhận biết, xác định, tra cứu theo từng chứng từ điện tử trong lĩnh vực thuế,được Tổng cục Thuế quản lý thống nhất trên phạm vi toàn quốc.

- Tài khoản giao dịch thuế điện tử là tên và mật khẩu được cấp cho người nộp thuế để đăng nhập vào Cổng thông tin điện tử của Tổng cục Thuếkhi thực hiện giao dịch điện tử trong lĩnh vực thuế và tra cứu các hồ sơ, chứng từ, thông báo đã nhận/gửi giữa cơ quan thuế và người nộp thuế qua Cổng thông tin điện tử của Tổng cục Thuế.

- Mã xác thực giao dịch điện tử là mật khẩu dùng một lần được sử dụng khi người nộp thuế là cá nhân (trường hợp chưa được cấp chứng thư số) thực hiện giao dịch điện tử. Mật khẩu này được gửi từ Cổng thông tin điện tử của Tổng cục Thuếqua “tin nhắn”đến số điện thoại hoặc địa chỉ thư điện tử của người nộp thuế đã đăng ký với cơ quan thuế.

- Dịch vụ giá trị gia tăng về giao dịch điện tử trong lĩnh vực thuế (sau đây gọi là dịch vụ T-VAN) là dịch vụ truyền, nhận, lưu trữ, phục hồi thông điệp dữ liệu điện tử về thuế giữa người nộp thuế và cơ quan thuế để thực hiện giao dịch bằng phương thức điện tử.

- Tổ chức cung cấp dịch vụ T-VAN: là tổ chức hoạt động trong lĩnh vực công nghệ thông tin được Tổng cục Thuế ký thỏa thuận cung cấp dịch vụ giá trị gia tăng về giao dịch điện tử trong lĩnh vực thuế.

- Ngân hàng bao gồm ngân hàng thương mại, ngân hàng 100% vốn nước ngoài, chi nhánh ngân hàng nước ngoài và các tổ chức tín dụng khác thành lập và hoạt động theo Luật các tổ chức tín dụng.

- Cổng thông tin điện tử của Tổng cục Thuế: là điểm truy cập tập trung, tích hợp các thông tin theo quy định tại khoản 1, Điều 1 Thông tư này bằng phương thức giao dịch điện tử với cơ quan thuế trên nền tảng Web.

- Việc thực hiện các giao dịch điện tử trong lĩnh vực thuế phải tuân theo nguyên tắc rõ ràng, công bằng, trung thực, an toàn, hiệu quả và phù hợp với quy định của Luật Giao dịch điện tử.

- Người nộp thuế đã thực hiện khai thuế điện tử thì phải thực hiện các giao dịch khác với cơ quan thuế theo phạm vi quy định tại khoản 1, Điều 1 Thông tư này bằng phương thức điện tử, trừ trường hợp quy định tại Điều 9 Thông tư này.

- Người nộp thuế, cơ quan thuế, các tổ chức, cá nhân khác có liên quan đã hoàn thành việc thực hiện giao dịch điện tử trong lĩnh vực thuế theo quy định tại Thông tư này thì không phải thực hiện các phương thức giao dịch khác và được công nhận đã hoàn thành thủ tục thuế tương ứng theo quy định của Luật Quản lý thuế.

- Mọi thông báo của cơ quan thuế từ Cổng thông tin điện tử của Tổng cục Thuế được gửi đến địa chỉ thư điện tử hoặc số điện thoại của người nộp thuế đã đăng ký với cơ quan thuế, đồng thời được lưu trữ trên Cổng thông tin điện tử của Tổng cục Thuế. Người nộp thuế có thể tra cứu các thông báo qua tài khoản giao dịch thuế điện tử hoặc mã giao dịch điện tử do Cổng thông tin điện tử của Tổng cục Thuế cấp cho người nộp thuế.

- Có chứng thư số đang còn hiệu lực do tổ chức cung cấp dịch vụ chứng thực chữ ký số công cộng cấp hoặc cơ quan nhà nước có thẩm quyền cấp, cơ quan nhà nước có thẩm quyền công nhận, trừ một số trường hợp sau:

- Người nộp thuế thực hiện giao dịch điện tử trong lĩnh vực thuế với cơ quan thuế phải sử dụng chữ ký số được ký bằng chứng thư số do tổ chức cung cấp dịch vụ chứng thực chữ ký số công cộng cấp hoặc cơ quan nhà nước có thẩm quyền cấp, cơ quan nhà nước có thẩm quyền công nhận.

- Cơ quan thuế, tổ chức cung cấp dịch vụ T-VAN, ngân hàng khi thực hiện giao dịch điện tử theo quy định tại Thông tư này phải sử dụng chữ ký số được ký bằng chứng thư số do tổ chức cung cấp dịch vụ chứng thực chữ ký số công cộng cấp hoặc cơ quan nhà nước có thẩm quyền cấp,cơ quan nhà nước có thẩm quyền công nhận.

- Việc sử dụng chữ ký số và mã xác thực giao dịch điện tử trên đây được gọi chung là ký điện tử.

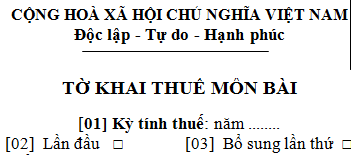

- Mẫu tờ khai đăng ký thuế mẫu số 01-ĐK-TCT Thông tư số 95/2016/TT-BTC

- Thủ tục đăng ký mã số thuế cho nhà thầu Để được tư vấn chi tiết về Thông tư số 110/2015/TT-BTC, quý khách vui lòng liên hệ tới tổng đài tư vấn pháp luật Thuế 19006500 để được tư vấn chi tiết hoặc gửi câu hỏi về Email: lienhe@luattoanquoc.com. Chúng tôi sẽ giải đáp toàn bộ câu hỏi của quý khách một cách tốt nhất. Luật Toàn Quốc xin chân thành cảm ơn.

1900 6178

1900 6178